Só nas hipóteses a serem enunciadas em Lei Complementar é que o sistema de divisão de pagamentos deveria valer

O PLP (projeto de Lei Complementar) 68 de 2024 contempla regulamentar o split payment em 3 modalidades, abrangendo todas as formas de pagamento das operações sujeitas à incidência do IBS e da CBS (pix, boleto, cartões, dinheiro, dentre outros), por meio dos chamados prestadores de serviços de pagamento (bancos, operadoras de cartões de crédito, fintechs, arranjos de meios de pagamento, e outros).

Em sua concepção, o “pagamento repartido”, de imediato, entre preço líquido e imposto, oferece conveniência para o pagador de impostos –sujeito passivo no recolhimento do tributo– e segurança de recebimento do tributo devido, por parte do Fisco.

Tal dispositivo de repartição seria livre de vícios e só traria vantagens ao pagador de impostos e ao Fisco, desde que operado de modo a não ferir o princípio basilar da tributação sobre o “valor adicionado”, que sustenta a própria razão de ser do IVA, que é a de nunca se tributar, de modo cumulativo, as fases anteriores de agregação de valor na cadeia produtiva e comercial de um bem ou serviço.

A essência de um tributo como o IVA é a de sempre respeitar tudo que já foi tributado nas etapas anteriores ao atual adquirente, que se torna credor, de imediato, desses recolhimentos precedentes (o “creditamento” dos recolhimentos anteriores). Esses créditos se abaterão do tributo por causa da venda subsequente, só restando a recolher a parcela do tributo incidente sobre o valor realmente agregado ou adicionado pelo pagador de impostos.

A isso se chama de crédito amplo, por considerar todo e qualquer crédito de IVA devido em etapas anteriores, com exceção exclusiva dos casos de aquisição de bens e serviços considerados de uso ou consumo pessoal.

Tal mecanismo, como princípio, evita o denominado efeito cascata, impedindo que o tributo seja acumulado ao longo das diversas operações, desde o momento de sua operação originária do bem ou serviço, até o efetivo consumo final.

Neste contexto, se insere o artigo 156-A da EC (Emenda Constitucional) 132 de 2023, ao estabelecer:

“Art. 156-A. Lei complementar instituirá imposto sobre bens e serviços de competência compartilhada entre Estados, Distrito Federal e Municípios.

[…]

“VIII – será não cumulativo, compensando-se o imposto devido pelo contribuinte com o montante cobrado sobre todas as operações nas quais seja adquirente de bem material ou imaterial, inclusive direito, ou de serviço, excetuadas exclusivamente as consideradas de uso ou consumo pessoal especificadas em lei complementar e as hipóteses previstas nesta Constituição;

[…]

“§ 5º Lei complementar disporá sobre:

[…]

“II – o regime de compensação, podendo estabelecer hipóteses em que o aproveitamento do crédito ficará condicionado à verificação do efetivo recolhimento do imposto incidente sobre a operação com bens materiais ou imateriais, inclusive direitos, ou com serviços, desde que:

“a) o adquirente possa efetuar o recolhimento do imposto incidente nas suas aquisições de bens ou serviços; ou

“b) o recolhimento do imposto ocorra na liquidação financeira da operação;

[…]” (grifos nossos)

A Emenda Constitucional foi totalmente clara na redação das possíveis exceções ao princípio geral do creditamento amplo do tributo cobrado (quer dizer, cobrado (devido) e, não forçosamente, pago e recolhido) nas fases anteriores. Não se pode jamais confundir o que é regra geral, com hipóteses de exceção à regra.

O texto da emenda dispôs que a lei complementar poderia estabelecer hipóteses em que o pagador de impostos adquirente só terá direito ao crédito fiscal das aquisições de bens e serviços, se o IBS e a CBS incidentes sobre a operação do fornecedor forem efetivamente recolhidos.

Dito de outro modo, a lei complementar não pode inovar sobre o princípio geral que oferece garantia de não-cumulatividade ao pagador do IVA. Essa garantia está assentada no conhecido regime de compensação bipolar do imposto devido. Tal regime bipolar se define pela regra de que a nota fiscal de entrada/fornecedor sempre se confronta com a nota fiscal de saída/vendedor.

RESPEITO AOS CRÉDITOS

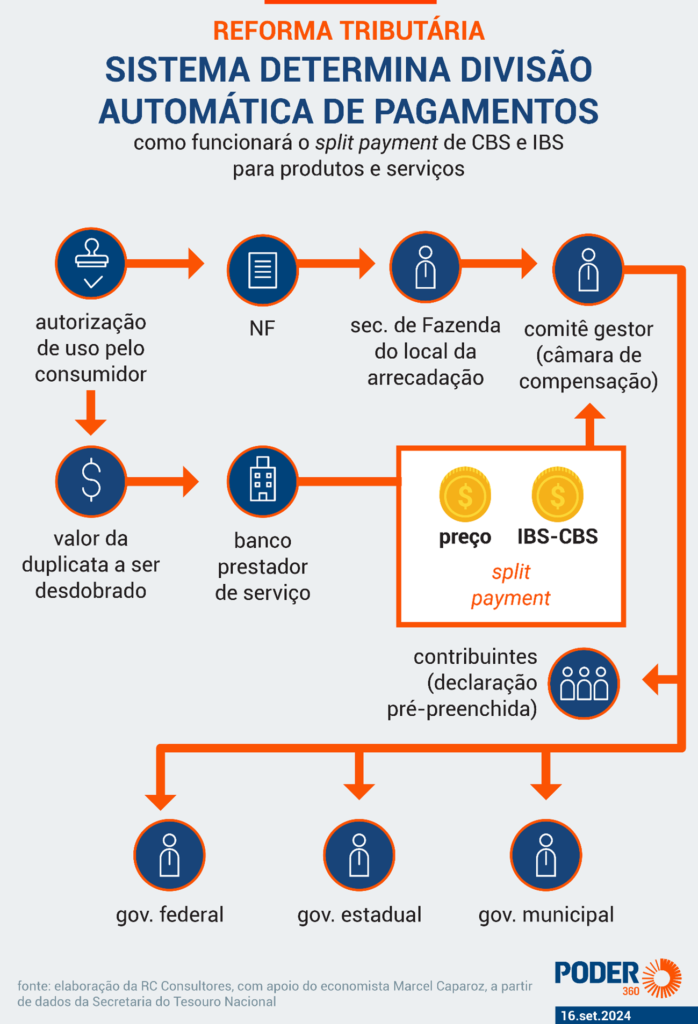

Para maior didatismo, o infográfico mostra um fluxo financeiro e fiscal do split payment.

Como ilustrado no fluxograma, a versão atual do PLP 68 determina que o recolhimento do IBS e da CBS na liquidação financeira da transação por meio eletrônico será pela sistemática do split payment. Para permitir essa forma de recolhimento dos novos tributos, os meios de pagamento digitais deverão ser adaptados para que, nas transações de pagamento relacionadas a operações com bens ou com serviços, haja a vinculação entre as informações da transação e os documentos fiscais relativos às operações anteriores e, quando for o caso, com os valores de créditos do IBS e da CBS a serem abatidos no ato do recolhimento, por meio de visita eletrônica à plataforma do Comitê Gestor do IBS.

Nenhum dos elementos componentes da transação fiscal poderá falhar. Do contrário, causará prejuízo à sistemática pretendida, por exemplo se houver uma incorreta identificação de pagamento de uma venda, ou a atribuição incorreta de incidência do tributo.

Em adição, como todo o processo será eletrônico e instantâneo, com apuração assistida, via Comitê Gestor, criando declarações pré-preenchidas (extratos fiscais) para exame do cidadão, o mecanismo do split payment sinaliza barreiras ao adquirente em contestar os valores dos créditos a ele atribuídos.

O adquirente ficará na dependência do prestador de serviços de pagamento, a quem caberá identificar o valor final a recolher na plataforma do Comitê Gestor. Ora, essa dependência de aferição por um terceiro agente, o qual, no campo legal, não será responsável tributário, constitui relevante vulnerabilidade ao regime não-cumulativo pleno.

A propósito, qual será o prazo para o pagador de impostos contestar o saldo devedor ou credor constante na declaração pré-preenchida do Comitê Gestor? Não será um rolo compressor sobre o cidadão?

Preocupa-nos também a questão de quem irá arcar com o custo para a implantação do split payment, na situação imposta pelo PLP 68. Haverá um ônus adicional para os pagadores de impostos?

Naturalmente, os prestadores de serviços de pagamento não arcarão com o ônus financeiro isoladamente na cadeia produtiva, comercial e de serviços. Tampouco passa despercebido que o split payment afetará diretamente o fluxo de caixa das empresas, na medida em que os novos tributos serão pagos já no ato da liquidação da operação (isto é, pagos juntamente com o preço da operação de bens e serviços).

Esse mecanismo de arrecadação do IVA já é utilizado em certos países da Europa e tem por finalidade maior o afastamento de grandes fraudes tributárias, o que apoiamos como conceito.

O que nos chama a atenção aqui é que o PLP 68, como atualmente se apresenta, força a implementação do split payment como regra geral e ampla (arts. 52, 53 e 56 do PLP) e, por consequência, todo e qualquer creditamento do IVA deixa de ser amplo (pelo valor cobrado na NF de entrada) para se tornar um creditamento estrito e condicionado ao efetivo pagamento dos lançamentos apontados. Além disso, por mera conveniência arrecadatória do Fisco, os recolhimentos do IBS e da CBS passam a se efetuar de maneira instantânea e antecipada.

Não cabe dúvida de que o PLP contrasta cabalmente com o dispositivo constitucional no seu art. 156-A, que determina a adoção do split payment como exceção, e não como regra geral.

Em outras palavras, o comando constitucional requer que a lei complementar aponte as situações específicas (as hipóteses) em que o split payment seria aplicável. Só nessas situações tipificadas em lei é que o crédito do IBS e da CBS ficaria condicionado ao seu efetivo pagamento. Mas o PLP ambiciona generalizar sua utilização.

OBRIGATORIEDADE INCONSTITUCIONAL

Duas flagrantes inconstitucionalidades se revelam no texto atual do PLP 68:

Persistindo o texto atual do PLP 68, há sinais fortes de que os pagadores de impostos levarão o tema para as portas dos tribunais, em larga escala, em todo o Brasil, pois os textos dos artigos citados do PLP estariam eivados pelo “abuso do poder de legislar”, que ocorre quando um órgão ou entidade ultrapassa os limites do seu poder, criando regras que não estão determinadas na norma superior (no caso, a própria Constituição).

Nos poucos países em que o split payment é adotado e que o método deu certo, o sistema é opcional aos cidadãos, com rigorosos prazos de restituição (quando cabíveis) pela administração tributária. Nas experiências europeias, o IVA é apurado em geral pelo mecanismo de débitos e créditos.

Os modelos de split payment considerados compatíveis com as diretivas europeias a) são voluntários ou, então b) aplicáveis a apenas algumas transações ou pagadores de impostos, e c) devem assegurar a restituição dos valores recolhidos a maior depois da apuração do cidadão. Ou seja, é medida direcionada e de alcance restrito.

É notável que o modelo brasileiro do split payment, tal qual como hoje descrito no PLP 68, de forma tão ampla de modo a acobertar todas as operações com IBS e CBS, e de feição a alcançar todos os sujeitos passivos, não tem correspondência com nenhum dos modelos hoje existentes na esfera internacional. Seremos os pioneiros.

O split payment generalizado visa, afinal, eliminar situações de fraudes fiscais ou, sobretudo, seria uma medida para antecipar a arrecadação do IBS e da CBS, passando o recolhimento ao Fisco, de mensal para diário? Ao que tudo indica, quem está sendo onerado pela ineficácia da atividade fiscalizatória do Estado é o pagador de impostos de boa-fé, ao não poder se creditar do tributo devido pelo pagador de impostos nas cadeias anteriores da produção e comércio.

Há uma diferença abissal entre os tributos devidos e os tributos pagos para fins de creditamento. O cidadão adquirente será penalizado (com o não creditamento do IBS e da CBS) se, na outra ponta, o fornecedor não adimplir sua obrigação tributária.

Ou seja, o pagador de impostos não poderá mais se valer do valor do tributo destacado em nota fiscal eletrônica para o seu creditamento na apuração não cumulativa. Deverá ter o controle dos valores efetivamente recolhidos pelo seu fornecedor de bens e serviços, para poder realizar o creditamento, na forma definida no PLP 68, transformando-se as empresas num “posto fiscal do Estado”.

Ao atrelar, como regra geral, o efetivo pagamento do IBS e da CBS para fins de creditamento (art. 28), o PLP provoca uma sub-rogação dos pagadores de impostos nas funções dos órgãos fiscalizadores de tributos como a Sefaz (Secretaria de Fazenda) ou a Receita Federal. A confusão de papéis não pode impor prejuízos àqueles que têm crédito com fatos geradores implementados.

Na prática, caso o dispositivo em análise seja mantido no texto, os pagadores de impostos terão de fiscalizar seus fornecedores, sem poder de polícia, sendo potencialmente prejudicados em seu fluxo de caixa por eventual inadimplência de terceiros.

FONTE: PODER360 – POR MIGUEL SILVA E PAULO RABELLO DE CASTRO